Nghiệp vụ kế toán: Hướng dẫn hạch toán thuế thu nhập doanh nghiệp chi tiết theo Thông tư 200

Hạch toán thuế thu nhập doanh nghiệp (TNDN) là một trong những nghiệp vụ quan trọng trong kế toán doanh nghiệp, giúp xác định chính xác chi phí thuế và tối ưu lợi nhuận sau thuế. Theo Thông tư 200/2014/TT-BTC, việc hạch toán thuế TNDN cần tuân thủ đúng quy định nhằm đảm bảo minh bạch tài chính và tuân thủ pháp luật.

Trong bài viết này, TOPSOFT.VN sẽ hướng dẫn chi tiết cách hạch toán thuế TNDN, từ các bút toán hàng quý đến quyết toán cuối năm, giúp kế toán doanh nghiệp thực hiện công việc dễ dàng và hiệu quả hơn.

1. Thuế TNDN là gì? Quy định về pháp lý về hạch toán thuế TNDN

.jpg)

Thuế thu nhập doanh nghiệp (TNDN) là loại thuế trực thu đánh vào phần lợi nhuận mà doanh nghiệp thu được từ hoạt động sản xuất, kinh doanh và các thu nhập hợp pháp khác theo quy định của pháp luật.

Doanh nghiệp có trách nhiệm hạch toán thuế thu nhập doanh nghiệp trong từng kỳ kế toán theo quy định pháp luật. Tuy nhiên, với những kế toán doanh nghiệp chưa có nhiều kinh nghiệm, quá trình này có thể gây không ít khó khăn. Việc ghi nhận thuế TNDN được thực hiện dựa trên các hướng dẫn và quy định pháp lý, bao gồm:

· Thông tư 200/2014/TT-BTC, hướng dẫn chế độ kế toán doanh nghiệp.

· Luật Thuế TNDN số 14/2008/QH12 (đã được sửa đổi, bổ sung).

· Nghị định 218/2013/NĐ-CP hướng dẫn chi tiết về thuế TNDN.

· Thông tư 78/2014/TT-BTC, Thông tư 96/2015/TT-BTC và các văn bản hướng dẫn liên quan.

· Luật Quản lý thuế số 38/2019/QH14 quy định về kê khai, nộp thuế.

· Các văn bản pháp luật có liên quan khác.

2. Tài khoản sử dụng hạch toán chi phí thuế TNDN

Khi thực hiện bút toán hạch toán thuế TNDN, kế toán sử dụng tài khoản 821 – Chi phí thuế TNDN. Việc hạch toán được thực hiện theo quy định tại Điều 95, Thông tư 200/2014/TT-BTC, hướng dẫn về chế độ kế toán doanh nghiệp.

2.1. Nguyên tắc kế toán Tài khoản 821 – Chi phí thuế thu nhập doanh nghiệp

Tài khoản 821 – Chi phí thuế TNDN được sử dụng để phản ánh chi phí thuế TNDN của doanh nghiệp, bao gồm:

· Chi phí thuế TNDN hiện hành: Là số thuế phải nộp trong năm tài chính, được tính dựa trên thu nhập chịu thuế và thuế suất TNDN hiện hành.

· Chi phí thuế TNDN hoãn lại: Là khoản thuế sẽ phải nộp hoặc được hoàn nhập trong tương lai, phát sinh từ:

o Ghi nhận thuế TNDN hoãn lại phải trả trong năm.

o Hoàn nhập tài sản thuế TNDN hoãn lại từ các năm trước.

o Thu nhập thuế TNDN hoãn lại: Ghi giảm chi phí thuế TNDN hoãn lại khi:

o Ghi nhận tài sản thuế TNDN hoãn lại trong năm.

o Hoàn nhập thuế TNDN hoãn lại phải trả đã ghi nhận trước đó.

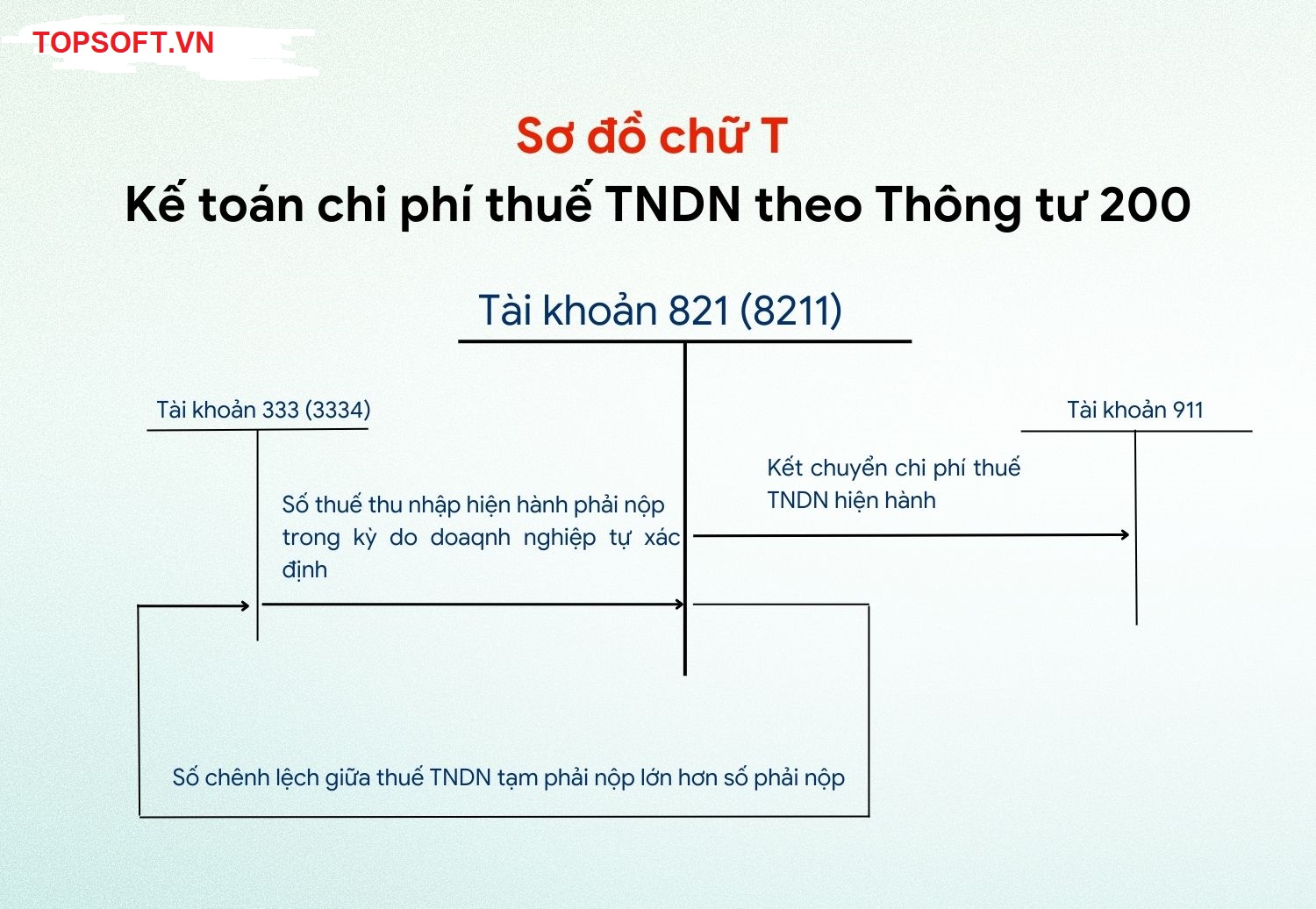

2.2. Kết cấu và nội dung phản ánh tài khoản 821

Tài khoản 821 được chia thành hai 2 tài khoản cấp hai:

· Tài khoản 8211 – Chi phí thuế TNDN hiện hành

· Tài khoản 8212 – Chi phí thuế TNDN hoãn lại

Kết cấu và nội dung phản ánh TK 821 như sau:

|

Bên Nợ |

Bên Có |

|

|

|

Tài khoản 821 – Chi phí thuế thu nhập doanh nghiệp không có số dư cuối kỳ |

|

3. Hạch toán chi phí thuế thu nhập doanh nghiệp

3.1. Hạch toán thuế TNDN tạm nộp hàng quý

* Khi xác định số thuế TNDN tạm nộp theo quy định, kế toán ghi nhận vào chi phí thuế TNDN hiện hành như sau:

Nợ TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 3334 – Thuế thu nhập doanh nghiệp.

* Khi nộp thuế thu nhập doanh nghiệp vào NSNN, ghi:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 111, 112,…

3.2. Hạch toán thuế TNDN cuối năm tài chính

Sau khi xác định số thuế TNDN thực tế phải nộp theo tờ khai quyết toán thuế hoặc thông báo từ cơ quan thuế:

* Trường hợp số thuế TNDN thực tế phải nộp lớn hơn số tạm nộp:

Nợ TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 3334 – Thuế thu nhập doanh nghiệp.

* Trường hợp số thuế TNDN thực tế phải nộp nhỏ hơn số tạm nộp:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành.

3.3. Hạch toán thuế TNDN khi phát hiện các sai sót trọng yếu của các năm trước

Trường hợp phát hiện sai sót không trọng yếu của các năm trước liên quan đến thuế thu nhập doanh nghiệp phải nộp của các năm trước, doanh nghiệp được hạch toán tăng (hoặc giảm) số thuế thu nhập doanh nghiệp phải nộp của các năm trước vào chi phí thuế thu nhập hiện hành của năm phát hiện sai sót:

* Trường hợp phải nộp bổ sung thuế do sai sót, được ghi tăng chi phí thuế thu nhập doanh nghiệp hiện hành của năm hiện tại, ghi:

Nợ TK 8211 – Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 3334 – Thuế thu nhập doanh nghiệp.

* Trường hợp được giảm số thuế phải nộp do sai sót, được ghi tăng chi phí thuế thu nhập doanh nghiệp hiện hành của năm hiện tại, ghi:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 8211 – Chi phí thuế thu nhập doanh nghiệp hiện hành.

3.4. Hạch toán kết chuyển chi phí thuế TNDN cuối kỳ kế toán

Cuối kỳ kế toán, kết chuyển chi phí thuế thu nhập hiện hành, ghi:

* Nếu tổng chi phí thuế TNDN hiện hành phát sinh (TK 8211) số phát sinh Có thì số chênh lệch, ghi:

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành.

* Nếu tổng chi phí thuế TNDN hiện hành phát sinh Nợ nhỏ hơn số phát sinh Có thì số chênh lệch, ghi:

Nợ TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 911 – Xác định kết quả kinh doanh.

4. Những điều cần lưu ý khi thực hiện hạch toán chi phí thuế TNDN

4.1. Thời hạn thực hiện bút toán thuế TNDN

Thời hạn thực hiện bút toán thuế TNDN gắn liền với thời hạn nộp tờ khai quyết toán thuế TNDN, cụ thể:

· Doanh nghiệp phải thực hiện quyết toán thuế TNDN chậm nhất là ngày cuối cùng của tháng thứ 3 sau khi kết thúc năm dương lịch hoặc năm tài chính.

· Nếu thời hạn nộp tờ khai và tiền thuế trùng vào ngày nghỉ theo quy định, thời hạn sẽ được dời sang ngày làm việc tiếp theo.

4.2. Kỳ tính thuế và thời hạn hạch toán thuế TNDN

Doanh nghiệp thực hiện bút toán thuế TNDN theo kỳ tính thuế, có thể theo năm dương lịch hoặc năm tài chính, cụ thể:

· Kỳ tính thuế theo năm dương lịch: Từ ngày 01/01 đến 31/12 của năm đó.

· Kỳ tính thuế theo năm tài chính: Kéo dài 12 tháng, bắt đầu từ ngày 01 đầu quý của năm đó.

4.3. Trường hợp đặc biệt khi xác định thời gian tính thuế

Một số trường hợp có thể gộp thời gian tính thuế TNDN vượt quá 12 tháng nhưng không quá 15 tháng, bao gồm:

· Doanh nghiệp mới thành lập: Nếu kỳ tính thuế năm đầu tiên ngắn hơn 3 tháng, có thể gộp với năm tiếp theo.

· Doanh nghiệp có thay đổi về loại hình, sở hữu, hoặc tái cấu trúc (sáp nhập, chia, tách, hợp nhất, giải thể, phá sản): Nếu kỳ tính thuế năm cuối cùng ngắn hơn 3 tháng, có thể gộp với năm trước đó.

· Ngoài ra, doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam có thể áp dụng kỳ tính thuế từng lần phát sinh thu nhập chịu thuế, nếu thu nhập này không liên quan đến hoạt động thường xuyên của doanh nghiệp.

4.4. Đối tượng áp dụng hạch toán thuế TNDN

Theo Thông tư 200/2014/TT-BTC, mọi doanh nghiệp đều phải thực hiện hạch toán thuế TNDN, bao gồm:

· Doanh nghiệp trong nước được thành lập theo pháp luật Việt Nam.

· Doanh nghiệp nước ngoài có cơ sở thường trú hoặc không thường trú tại Việt Nam.

· Các chi nhánh, văn phòng đại diện của doanh nghiệp nước ngoài tại Việt Nam.

· Các tổ chức hành chính sự nghiệp, hợp tác xã.

· Các tổ chức khác có hoạt động sản xuất, kinh doanh chịu thuế TNDN.

Việc hạch toán thuế TNDN theo Thông tư 200 đòi hỏi kế toán doanh nghiệp nắm vững quy trình và thực hiện đúng các bút toán để đảm bảo tính chính xác trong báo cáo tài chính. Doanh nghiệp cần tuân thủ thời hạn nộp thuế, kê khai đúng số thuế phải nộp, tránh sai sót dẫn đến vi phạm pháp luật. Hy vọng hướng dẫn trên sẽ giúp bạn hiểu rõ hơn về cách hạch toán thuế thu nhập doanh nghiệp, từ đó tối ưu công tác kế toán và quản lý tài chính hiệu quả.

5. Sử dụng phần mềm kế toán ưu việt để làm tốt công việc kế toán của doanh nghiệp

Lựa chọn phần mềm kế toán có tính năng kết nối với phần mềm hóa đơn điện tử như Phần mềm kế toán Topsoft sẽ giúp ích nhiều cho kế toán trong quá trình xử lý công việc hàng ngày. Phần mềm kế toán Topsoft có khả năng:

· Kết nối trực tiếp các đơn vị cung cấp hóa đơn điện tử giúp phát hành hóa đơn điện tử ngay trên phần mềm và tự động hạch toán doanh thu ngay khi lập hóa đơn điện tử;

· Khởi tạo mẫu hóa đơn điện tử từ bộ có sẵn: Chương trình có sẵn kho mẫu hóa đơn từ cơ bản đến đặc thù từng doanh nghiệp, đáp ứng nhu cầu sử dụng đa dạng hoặc thiết kế mẫu hoá đơn theo yêu cầu của doanh nghiệp.

· Đầy đủ báo cáo tình hình sử dụng hóa đơn: Cho phép in được báo cáo tình hình sử dụng hóa đơn theo tháng, quý, tuân thủ quy định mới nhất về quản lý và sử dụng hóa đơn của Bộ Tài chính.

Ngoài ra, phần mềm kế toán Topsoft còn có nhiều tính năng, tiện ích thông minh nổi bật khác như: Tự động tổng hợp số liệu để lập tờ khai thuế, báo cáo tài chính; tự động đối chiếu phát hiện sai lệch để đưa ra cảnh báo;…

Quý doanh nghiệp, hộ kinh doanh quan tâm nhận ưu đãi & dùng thử MIỄN PHÍ đầy đủ tính năng hóa đơn điện tử trên phần mềm Kế toán Topsoft, vui lòng liên hệ Hotline: 091 234 7410 hoặc Email liên hệ : hieucmtopsoft@gmail.com

.png)

![[Mới] Thông tư 99/2025/TT-BTC thay thế TT 200/2014/TT-BTC về chế độ kế toán doanh nghiệp](../Upload/news/964d6917-bfb6-472d-93f6-922dd984094f.jpg)