Cách lập báo cáo lưu chuyển tiền tệ trực tiếp, gián tiếp theo thông tư 200

Phần 1: Tổng quan về Báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ là gì

Báo cáo lưu chuyển tiền tệ là gì? Báo cáo lưu chuyển tiền tệ là một phần thuộc báo cào tài chính của doanh nghiệp, được tổng hợp thành 1 bản báo cáo riêng tương tự bảng cân đối kế toán, thuyết minh báo cáo tài chính. Báo cáo lưu chuyển tiền tệ được lập để tổng hợp lại tình hình thu, chi tiền tệ của doanh nghiệp được phân loại theo 3 hoạt động: Hoạt động kinh doanh, hoạt động đầu tư và hoạt động tài chính trong một thời kỳ nhất định.

Nguyên tắc lập và trình bày Báo cáo lưu chuyển tiền tệ

+ Lập và trình bày Báo cáo lưu chuyển tiền tệ phải tuân thủ các quy định của chuẩn mực kế toán, đúng bản chất từng giao dịch.

+ Các khoản đầu tư ngắn hạn được coi là tương đương tiền trình bày trên báo cáo lưu chuyển tiền tệ chỉ bao gồm các khoản đầu tư ngắn hạn có thời hạn thu hồi hoặc đáo hạn không quá 3 tháng có khả năng chuyển đổi dễ dàng thành một lượng tiền xác định và không có rủi ro trong chuyển đổi thành tiền kể từ ngày mua khoản đầu tư đó tại thời điểm báo cáo.

+ Doanh nghiệp phải trình bày các luồng tiền trên Báo cáo lưu chuyển tiền tệ theo ba loại hoạt động: hoạt động kinh doanh, hoạt động đầu tư và hoạt động tài chính theo cách thức phù hợp nhất với đặc điểm kinh doanh của doanh nghiệp. Báo cáo trên cơ sở thuần đối với các khoản thu chi hộ khách hàng, thu chi tiền đối với các khoản có vòng quay nhanh, thời gian đáo hạn ngắn.

+ Các luồng tiền phát sinh từ các giao dịch bằng ngoại tệ phải được quy đổi ra đồng tiền chính thức sử dụng trong ghi sổ kế toán và lập Báo cáo tài chính theo tỷ giá hối đoái tại thời điểm phát sinh giao dịch. Tại thời điểm lập báo cáo tài chính, phải tiến hành đánh giá lại tỷ giá các khoản mục ngoại tệ.

+ Các giao dịch về đầu tư và tài chính không trực tiếp sử dụng tiền hay các khoản tương đương tiền không được trình bày trong Báo cáo lưu chuyển tiền tệ.

+ Các khoản mục tiền và tương đương tiền đầu kỳ và cuối kỳ, ảnh hưởng của thay đổi tỷ giá hối đoái quy đổi tiền và các khoản tương đương tiền bằng ngoại tệ hiện có cuối kỳ phải được trình bày thành các chỉ tiêu riêng biệt trên Báo cáo lưu chuyển tiền tệ để đối chiếu số liệu với các khoản mục tương ứng trên Bảng Cân đối kế toán.

+ Doanh nghiệp phải trình bày giá trị và lý do của các khoản tiền và tương đương tiền có số dư cuối kỳ lớn do doanh nghiệp nắm giữ nhưng không được sử dụng do có sự hạn chế của pháp luật hoặc các ràng buộc khác mà doanh nghiệp phải thực hiện.

+ Trường hợp doanh nghiệp đi vay để thanh toán thẳng cho nhà thầu, người cung cấp hàng hoá, dịch vụ (tiền vay được chuyển thẳng từ bên cho vay sang nhà thầu, người cung cấp mà không chuyển qua tài khoản của doanh nghiệp) thì doanh nghiệp vẫn phải trình bày trên báo cáo lưu chuyển tiền tệ.

+ Trường hợp doanh nghiệp phát sinh khoản thanh toán bù trừ được trình bày trên cơ sở thuần hoặc trình bày riêng rẽ của từng giao dịch.

+ Đối với luồng tiền từ giao dịch mua, bán lại trái phiếu chính phủ và các giao dịch REPO chứng khoán: Bên bán trình bày là luồng tiền từ hoạt động tài chính; Bên mua trình bày là luồng tiền từ hoạt động đầu tư.

Cơ sở lập Báo cáo lưu chuyển tiền tệ

Cơ sở lập Báo cáo lưu chuyển tiền tệ bao gồm:

+ Bảng cân đối kế toán;

+ Báo cáo kết quả hoạt động kinh doanh;

+ Bản thuyết minh báo cáo tài chính;

+ Báo cáo lưu chuyển tiền tệ kỳ trước;

+ Sổ chi tiết tài khoản và các tài liệu kế toán trong doanh nghiệp.

Yêu cầu về mở và ghi sổ kế toán phục vụ lập Báo cáo lưu chuyển tiền tệ

+ Sổ kế toán chi tiết các tài khoản phải thu, phải trả, hàng tồn kho phải được theo dõi chi tiết cho từng giao dịch để có thể trình bày luồng tiền thu hồi hoặc thanh toán theo 3 loại hoạt động: Hoạt động kinh doanh, hoạt động đầu tư và hoạt động tài chính.

+ Đối với sổ kế toán chi tiết các tài khoản phản ánh tiền phải được chi tiết để theo dõi các luồng tiền thu và chi liên quan đến 3 loại hoạt động: Hoạt động kinh doanh, hoạt động đầu tư và hoạt động tài chính làm căn cứ tổng hợp khi lập Báo cáo lưu chuyển tiền tệ.

+ Tại thời điểm cuối niên độ kế toán, khi lập Báo cáo lưu chuyển tiền tệ, doanh nghiệp phải xác định các khoản đầu tư ngắn hạn có thời hạn thu hồi hoặc đáo hạn không quá 3 tháng kể từ ngày mua thoả mãn định nghĩa được coi là tương đương tiền phù hợp với quy định của Chuẩn mực “Báo cáo lưu chuyển tiền tệ” để loại trừ ra khỏi luồng tiền từ hoạt động đầu tư. Giá trị của các khoản tương đương tiền được cộng (+) vào chỉ tiêu “Tiền và các khoản tương đương tiền cuối kỳ” trên Báo cáo lưu chuyển tiền tệ.

Phần 2: Cách lập Báo cáo lưu chuyển tiền tệ theo thông tư 200

Báo cáo lưu chuyển tiền tệ theo phương pháp trực tiếp hoặc Báo cáo lưu chuyển tiền tệ theo phương pháp gián tiếp đều gồm 3 phần:

+ Lưu chuyển tiền từ hoạt động kinh doanh;

+ Lưu chuyển tiền từ hoạt động đầu tư;

+ Lưu chuyển tiền từ hoạt động tài chính.

Nội dung Lưu chuyển tiền từ hoạt động kinh doanh với mỗi phương pháp có cách lập khác nhau, còn đối với 2 nội dung Lưu chuyển tiền từ hoạt động đầu tư và Lưu chuyển tiền từ hoạt động tài chính thì cả 2 phương pháp phương pháp là như nhau. Cách lập báo cáo lưu chuyển tiền tệ cũng như hướng dẫn lập báo cáo lưu chuyển tiền tệ theo các phương pháp được trình bày chi tiết ở các phần tiếp theo:

Cách Lập Báo cáo lưu chuyển tiền tệ theo phương pháp trực tiếp theo thông tư 200

|

Chỉ tiêu |

Mã số |

Phương pháp lập |

|

I. Lưu chuyển tiền từ hoạt động kinh doanh |

||

|

1. Tiền thu từ bán hàng, cung cấp dịch vụ và doanh thu khác |

01 |

Số tiền đã thu trong kỳ bao gồm : · Bán hàng hóa, thành phẩm, cung cấp dịch vụ, tiền bản quyền, phí, hoa hồng và các khoản doanh thu khác (như bán chứng khoán kinh doanh); · Thu từ các khoản nợ phải thu liên quan đến các giao dịch bán hàng hoá, cung cấp dịch vụ và doanh thu khác phát sinh từ các kỳ trước nhưng kỳ này mới thu được tiền và số tiền ứng trước của người mua hàng hoá, dịch vụ. Lưu ý doanh thu khác không bao gồm số tiền thu từ các khoản đầu tư. Lấy từ sổ chi tiết các tài khoản (TK) 111, 112. Đối ứng thường gặp : TK 511, 33311, 131, 121. |

|

2. Tiền chi trả cho người cung cấp hàng hóa và dịch vụ |

02 |

Số tiền đã trả trong kỳ bao gồm : · Mua hàng hóa, dịch vụ, thanh toán các khoản chi phí phục vụ cho sản xuất, kinh doanh; · Mua chứng khoán kinh doanh; · Thanh toán các khoản nợ phải trả; · Ứng trước cho người bán hàng hóa, cung cấp dịch vụ liên quan đến hoạt động sản xuất, kinh doanh. Lấy từ sổ chi tiết các TK 111, 112 Đối ứng thường gặp : TK 121, 152, 153, 154, 156, 621, 622, 627, 641, 642, 331 |

|

3. Tiền chi trả cho người lao động |

03 |

Số tiền lương, tiền công, phụ cấp, tiền thưởng … doanh nghiệp đã thanh toán hoặc tạm ứng. Lấy từ sổ chi tiết các TK 111, 112 Đối ứng thường gặp : TK 334 |

|

4. Tiền lãi vay đã trả |

04 |

Số tiền lãi vay đã trả trong kỳ báo cáo, bao gồm : · Tiền lãi vay phát sinh trong kỳ và trả ngay kỳ này; · Tiền lãi vay phải trả của các kỳ trước đã trả trong kỳ này; · Tiền lãi tiền vay trả trước trong kỳ này. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 335, 635, 242 và các TK liên quan khác. |

|

5. Thuế thu nhập doanh nghiệp đã nộp |

05 |

Số tiền thuế TNDN đã nộp trong kỳ báo cáo, bao gồm : · Số tiền thuế TNDN đã nộp của kỳ này; · Số tiền thuế TNDN còn nợ từ các kỳ trước đã nộp trong kỳ này; · Số tiền thuế TNDN nộp trước. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 3334 / Có TK 111, 112 |

|

6. Tiền thu khác từ hoạt động kinh doanh |

06 |

Số tiền đã thu từ các khoản khác từ hoạt động kinh doanh, ngoài khoản tiền thu được phản ánh ở Mã số 01. Lấy từ sổ chi tiết các TK 111, 112. Đối ứng thường gặp : TK 711, 133, 141, 244 và sổ kế toán các tài khoản khác có liên quan trong kỳ báo cáo. |

|

7. Tiền chi khác cho hoạt động kinh doanh |

07 |

Số tiền đã chi cho các khoản khác, ngoài các khoản tiền chi liên quan đến hoạt động sản xuất, kinh doanh trong kỳ báo cáo được phản ánh ở Mã số 02, 03, 04, 05. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 811, 161, 244, 333, 338, 344, 352, 353, 356 và các Tài khoản liên quan khác. |

|

Lưu chuyển tiền thuần từ hoạt động kinh doanh |

20 |

Mã số 20 = Mã số 01 + Mã số 02 + Mã số 03 + Mã số 04 + Mã số 05 + Mã số 06 + Mã số 07. |

|

II. Lưu chuyển tiền từ hoạt động đầu tư |

||

|

1.Tiền chi để mua sắm, xây dựng TSCĐ và các tài sản dài hạn khác |

21 |

Số tiền đã thực chi để mua sắm, xây dựng TSCĐ hữu hình, TSCĐ vô hình, tiền chi cho giai đoạn triển khai đã được vốn hoá thành TSCĐ vô hình, tiền chi cho hoạt động đầu tư xây dựng dở dang, đầu tư bất động sản trong kỳ báo cáo. Chi phí sản xuất thử sau khi bù trừ với số tiền thu từ bán sản phẩm sản xuất thử của TSCĐ hình thành từ hoạt động XDCB được cộng vào chỉ tiêu này (nếu chi lớn hơn thu) hoặc trừ vào chỉ tiêu này (nếu thu lớn hơn chi). Số tiền đã thực trả để mua nguyên vật liệu, tài sản, sử dụng cho XDCB nhưng đến cuối kỳ chưa xuất dùng cho hoạt động đầu tư XDCB; Số tiền đã ứng trước cho nhà thầu XDCB nhưng chưa nghiệm thu khối lượng; Số tiền đã trả để trả nợ người bán trong kỳ liên quan trực tiếp tới việc mua sắm, đầu tư XDCB. Trường hợp mua nguyên vật liệu, tài sản sử dụng chung cho cả mục đích sản xuất, kinh doanh và đầu tư XDCB nhưng cuối kỳ chưa xác định được giá trị nguyên vật liệu, tài sản sẽ sử dụng cho hoạt động đầu tư XDCB hay hoạt động sản xuất, kinh doanh thì số tiền đã trả không phản ánh vào chỉ tiêu này mà phản ánh ở luồng tiền từ hoạt động kinh doanh. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 3411, 331, 211, 213, 217, 241 |

|

2.Tiền thu từ thanh lý, nhượng bán TSCĐ và các tài sản dài hạn khác |

22 |

Số tiền chênh lệch giữa số tiền thu và số tiền chi cho việc thanh lý, nhượng bán TSCĐ, BĐSĐT và các tài sản dài hạn khác. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : · Bên có TK 711, 5117, 131 (số thu) · Bên nợ TK 632, 811 (số chi) |

|

3.Tiền chi cho vay, mua các công cụ nợ của đơn vị khác |

23 |

Số tiền bao gồm : · Gửi vào ngân hàng có kỳ hạn trên 3 tháng; · Cho bên khác vay; · Tiền chi của bên mua trong giao dịch mua bán lại trái phiếu Chính phủ và REPO chứng khoán; · Chi mua các công cụ nợ của đơn vị khác (trái phiếu, thương phiếu, cổ phiếu ưu đãi phân loại là nợ phải trả…) vì mục đích đầu tư nắm giữ đến ngày đáo hạn trong kỳ báo cáo. Lấy từ sổ kế toán các TK 111, 112, 113. Đối ứng thường gặp : TK 128, 171. |

|

4.Tiền thu hồi cho vay, bán lại các công cụ nợ của đơn vị khác |

24 |

Số tiền bao gồm : · Rút tiền gửi ngân hàng có kỳ hạn trên 3 tháng; · Tiền thu của bên mua trong giao dịch mua bán lại trái phiếu Chính phủ và REPO chứng khoán; · Tiền thu hồi lại gốc đã cho vay, gốc trái phiếu, cổ phiếu ưu đãi được phân loại là nợ phải trả và các công cụ nợ của đơn vị khác trong kỳ báo cáo. Lấy từ sổ kế toán các TK 111, 112, 113. Đối ứng thường gặp : TK 128, 171. |

|

5.Tiền chi đầu tư góp vốn vào đơn vị khác |

25 |

Chỉ tiêu này được lập căn cứ vào tổng số tiền đã chi để đầu tư vào công cụ vốn của đơn vị khác trong kỳ báo cáo (kể cả tiền chi trả nợ để mua công cụ vốn từ kỳ trước), bao gồm tiền chi đầu tư vốn dưới hình thức mua cổ phiếu phổ thông có quyền biểu quyết, mua cổ phiếu ưu đãi được phân loại là vốn chủ sở hữu, góp vốn vào công ty con, công ty liên doanh, liên kết,… Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 221, 222, 2281, 331. |

|

6.Tiền thu hồi đầu tư góp vốn vào đơn vị khác |

26 |

Số tiền đã thu hồi do bán lại hoặc thanh lý các khoản vốn đã đầu tư vào đơn vị khác trong kỳ báo cáo (kể cả tiền thu nợ phải thu bán công cụ vốn từ kỳ trước). Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 221, 222, 2281, 131. |

|

7.Tiền thu lãi cho vay, cổ tức và lợi nhuận được chia |

27 |

Số tiền thu về các khoản tiền lãi cho vay, lãi tiền gửi, lãi trái phiếu, cổ tức và lợi nhuận nhận được từ đầu tư vốn vào các đơn vị khác trong kỳ báo cáo. Lấy từ sổ chi tiết các TK 111, 112. Đối ứng thường gặp : TK 515. |

|

Lưu chuyển tiền thuần từ hoạt động đầu tư |

30 |

Mã số 30 = Mã số 21 + Mã số 22 + Mã số 23 + Mã số 24 + Mã số 25 + Mã số 26 + Mã số 27 |

|

III. Lưu chuyển tiền từ hoạt động tài chính |

||

|

1. Tiền thu từ phát hành cổ phiếu, nhận vốn góp của chủ sở hữu |

31 |

Số tiền đã thu do các chủ sở hữu của doanh nghiệp góp vốn trong kỳ báo cáo. Đối với công ty cổ phần, chỉ tiêu này phản ánh số tiền đã thu do phát hành cổ phiếu phổ thông theo giá thực tế phát hành, kể cả tiền thu từ phát hành cổ phiếu ưu đãi được phân loại là vốn chủ sở hữu và phần quyền chọn của trái phiếu chuyển đổi nhưng không bao gồm số tiền đã thu do phát hành cổ phiếu ưu đãi được phân loại là nợ phải trả. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 411. |

|

2. Tiền trả lại vốn góp cho các chủ sở hữu, mua lại cổ phiếu của doanh nghiệp đã phát hành |

32 |

Số tiền đã trả do hoàn lại vốn góp cho các chủ sở hữu của doanh nghiệp dưới các hình thức hoàn trả bằng tiền hoặc mua lại cổ phiếu của doanh nghiệp đã phát hành bằng tiền để huỷ bỏ hoặc sử dụng làm cổ phiếu quỹ trong kỳ báo cáo. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 411, 419. |

|

3. Tiền thu từ đi vay |

33 |

Số tiền đã nhận được trong kỳ do doanh nghiệp đi vay các tổ chức tài chính, tín dụng và các đối tượng khác trong kỳ báo cáo, kể cả vay dưới hình thức phát hành trái phiếu thông thường hoặc trái phiếu chuyển đổi hoặc phát hành cổ phiếu ưu đãi có điều khoản bắt buộc người phát hành phải mua lại tại một thời điểm nhất định trong tương lai (được phân loại là nợ phải trả). Chỉ tiêu này cũng bao gồm số tiền bên bán nhận được trong giao dịch mua bán lại trái phiếu Chính phủ và các giao dịch Repo chứng khoán khác. Trường hợp vay dưới hình thức phát hành trái phiếu thường, chỉ tiêu này phản ánh tổng số tiền đã nhận được trong kỳ (bằng mệnh giá trái phiếu điều chỉnh với các khoản chiết khấu, phụ trội trái phiếu hoặc lãi trái phiếu trả trước – nếu có); Trường hợp vay dưới hình thức phát hành trái phiếu chuyển đổi, chỉ tiêu này phản ánh số tiền tương ứng với phần nợ gốc của trái phiếu chuyển đổi; Trường hợp vay dưới hình thức phát hành cổ phiếu ưu đãi, chỉ tiêu này phản ánh tổng số tiền đã nhận được trong kỳ do doanh nghiệp phát hành cổ phiếu ưu đãi được phân loại là nợ phải trả do kèm theo điều kiện người phát hành phải mua lại cổ phiếu tại một thời điểm nhất định trong tương lai. Trường hợp điều khoản quy định người phát hành chỉ có nghĩa vụ mua lại cổ phiếu từ người nắm giữ theo mệnh giá, chỉ tiêu này chỉ phản ánh số tiền thu được theo mệnh giá cổ phiếu ưu đãi (số tiền thu được cao hơn mệnh giá đã được kế toán là thặng dư vốn cổ phần được trình bày ở chỉ tiêu “Tiền thu từ phát hành cổ phiếu, nhận vốn góp của chủ sở hữu” (Mã số 31)); Trường hợp vay dưới trong giao dịch mua bán lại trái phiếu Chính phủ, chỉ tiêu này phản ánh tổng số tiền đã nhận được trong kỳ tại bên bán trong giao dịch mua, bán lại trái phiếu Chính phủ và REPO chứng khoán. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 171, 3411, 3431, 3432, 41112 và các tài khoản khác có liên quan. |

|

4. Tiền trả nợ gốc vay |

34 |

Số tiền đã trả về khoản nợ gốc vay, kể cả tiền trả nợ gốc trái phiếu thông thường, trái phiếu chuyển đổi hoặc cổ phiếu ưu đãi có điều khoản bắt buộc người phát hành phải mua lại tại một thời điểm nhất định trong tương lai (được phân loại là nợ phải trả) trong kỳ báo cáo. Chỉ tiêu này cũng bao gồm số tiền bên bán đã trả lại cho bên mua trong giao dịch mua bán lại trái phiếu Chính phủ và các giao dịch Repo chứng khoán khác. Chỉ tiêu này không bao gồm các khoản trả gốc vay bằng tài sản phi tiền tệ hoặc chuyển nợ vay thành vốn góp. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 171, 3411, 3431, 3432, 41112. |

|

5. Tiền trả nợ gốc thuê tài chính |

35 |

Số tiền đã trả về khoản nợ thuê tài chính trong kỳ báo cáo. Chỉ tiêu không bao gồm khoản trả nợ thuê tài chính bằng tài sản phi tiền tệ hoặc chuyển nợ thuê tài chính thành vốn góp. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 3412 trong kỳ báo cáo. |

|

6. Cổ tức, lợi nhuận đã trả cho chủ sở hữu |

36 |

Số tiền cổ tức và lợi nhuận đã trả cho các chủ sở hữu của doanh nghiệp (kể cả số thuế thu nhập cá nhân đã nộp thay cho chủ sở hữu) trong kỳ báo cáo. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 421, 338. |

|

Lưu chuyển tiền thuần từ hoạt động tài chính |

40 |

Mã số 40 = Mã số 31 + Mã số 32 + Mã số 33 + Mã số 34 + Mã số 35 + Mã số 36 |

|

Lưu chuyển tiền thuần trong kỳ (50 = 20+30+40) |

50 |

Mã số 50 = Mã số 20 + Mã số 30 + Mã số 40 |

|

Tiền và tương đương tiền đầu kỳ |

60 |

Mã số 110, cột “Số đầu kỳ” trên Bảng Cân đối kế toán |

|

Ảnh hưởng của thay đổi tỷ giá hối đoái quy đổi ngoại tệ |

61 |

Số tiền chênh lệch tỷ giá hối đoái do đánh giá lại số dư cuối kỳ của tiền và các khoản tương đương tiền bằng ngoại tệ tại thời điểm cuối kỳ báo cáo. Lấy từ sổ chi tiết các TK 111, 112, 113, 128. Đối ứng thường gặp : TK 4121. |

|

Tiền và tương đương tiền cuối kỳ (70 = 50+60+61) |

70 |

Mã số 70 = Mã số 50 + Mã số 60 + Mã số 61 |

Ngoài cách lập báo cáo lưu chuyển tiền tệ trực tiếp thì doanh nghiệp cũng có thể thực hiện cách lập báo cáo lưu chuyển tiền tệ gián tiếp như hướng dẫn ở phần tiếp theo.

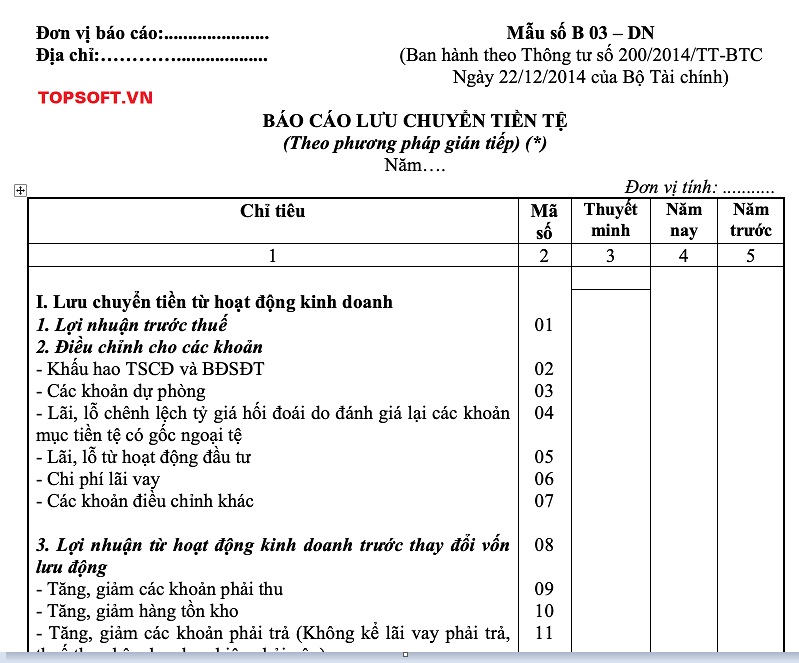

Cách lập Báo cáo lưu chuyển tiền tệ theo phương pháp gián tiếp theo thông tư 200

|

Chỉ tiêu |

Mã số |

Phương pháp lập |

|

I. Lưu chuyển tiền từ hoạt động kinh doanh |

||

|

1. Lợi nhuận trước thuế |

01 |

Lấy từ chỉ tiêu Tổng lợi nhuận kế toán trước thuế (Mã số 50) trên Báo cáo kết quả hoạt động kinh doanh trong kỳ báo cáo |

|

2. Điều chỉnh cho các khoản |

||

|

– Khấu hao TSCĐ và BĐSĐT |

02 |

Số khấu hao TSCĐ và BĐSĐT đã trích được ghi nhận vào báo cáo kết quả hoạt động kinh doanh trong kỳ báo cáo. Lấy từ sổ chi tiết TK 214 Đối ứng thường gặp : TK 6427, 6414, 6424 Lưu ý : Cộng vào số liệu chỉ tiêu “ Lợi nhuận trước thuế “. |

|

– Các khoản dự phòng |

03 |

Số trích lập dự phòng hoặc hoàn nhập dự phòng. Lấy từ sổ chi tiết TK 129, 139, 159, 229 Đối ứng thường gặp : TK 632, 635, 642 Lưu ý : · Nếu lập dự phòng > hoàn nhập dự phòng : ghi dương; · Nếu lập dự phòng < hoàn nhập dự phòng : ghi âm. |

|

– Lãi, lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ |

04 |

Chỉ tiêu này phản ánh lãi (hoặc lỗ) chênh lệch tỷ giá hối đoái do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ đã được phản ánh vào lợi nhuận trước thuế trong kỳ báo cáo. Lấy từ sổ chi tiết TK 413 Đối ứng thường gặp : TK 635, 515 Lưu ý : · Được trừ (-) vào số liệu chỉ tiêu “Lợi nhuận trước thuế”, nếu có lãi chênh lệch tỷ giá hối đoái; · Được cộng (+) vào chỉ tiêu “Lợi nhuận trước thuế”, nếu có lỗ chênh lệch tỷ giá hối đoái. |

|

– Lãi, lỗ từ hoạt động đầu tư |

05 |

Hoạt động đầu tư gồm có : · Lãi, lỗ từ việc thanh lý, nhượng bán TSCĐ, BĐSĐT; · Lãi, lỗ từ việc đánh giá lại tài sản phi tiền tệ mang đi góp vốn, đầu tư vào đơn vị khác · Lãi, lỗ từ việc bán, thu hồi các khoản đầu tư tài chính (không bao gồm lãi, lỗ mua bán chứng khoán kinh doanh), như: Các khoản đầu tư vào công ty con, liên doanh, liên kết; Các khoản đầu tư nắm giữ đến ngày đáo hạn; · Khoản tổn thất hoặc hoàn nhập tổn thất của các khoản đầu tư nắm giữ đến ngày đáo hạn; · Lãi cho vay, lãi tiền gửi, cổ tức và lợi nhuận được chia. Lấy từ sổ chi tiết TK 5117, 515, 711, 632, 635, 811 và các tài khoản khác có liên quan. Lưu ý : · Được trừ (-) vào số liệu chỉ tiêu “Lợi nhuận trước thuế” nếu hoạt động đầu tư có lãi thuần; · Được cộng (+) vào chỉ tiêu “Lợi nhuận trước thuế”, nếu hoạt động đầu tư có lỗ thuần. |

|

– Chi phí lãi vay |

06 |

Chỉ tiêu này phản ánh chi phí lãi vay đã ghi nhận vào Báo cáo kết quả hoạt động kinh doanh trong kỳ báo cáo, kể cả chi phí phát hành trái phiếu của trái phiếu thường và trái phiếu chuyển đổi. Lấy từ sổ chi tiết TK 635 Đối ứng thường gặp : TK 335, 111, 112 Lưu ý : Cộng vào số liệu chỉ tiêu “ Lợi nhuận trước thuế “. |

|

– Các khoản điều chỉnh khác |

07 |

Chỉ tiêu này phản ánh số trích lập hoặc hoàn nhập Quỹ Bình ổn giá hoặc Quỹ phát triển khoa học và công nghệ trong kỳ. Lấy từ sổ chi tiết TK 356, 357. Lưu ý : · Được cộng vào số liệu chỉ tiêu “Lợi nhuận trước thuế” nếu trong kỳ trích lập thêm; · Được trừ khỏi chỉ tiêu “Lợi nhuận trước thuế” nếu trong kỳ hoàn nhập các quỹ. |

|

3. Lợi nhuận từ hoạt động kinh doanh trước thay đổi vốn lưu động |

08 |

Mã số 08 = Mã số 01 + Mã số 02 + Mã số 03 + Mã số 04 + Mã số 05 + Mã số 06 + Mã số 07 |

|

– Tăng, giảm các khoản phải thu |

09 |

Số dư nợ cuối kỳ trừ (-) số dư nợ đầu kỳ của các TK 131, 133, 136, 138, 141, 331 Chỉ tiêu này được lập căn cứ vào tổng các chênh lệch giữa số dư cuối kỳ và số dư đầu kỳ của các tài khoản phải thu (chi tiết phần liên quan đến hoạt động sản xuất, kinh doanh), như: TK 131, 136, 138, 133, 141, 244, 331 (chi tiết số trả trước cho người bán) trong kỳ báo cáo. Lưu ý : · Được cộng (+) nếu tổng các số dư cuối kỳ nhỏ hơn tổng các số dư đầu kỳ. · Được trừ (-) nếu tổng các số dư cuối kỳ lớn hơn tổng các số dư đầu kỳ. |

|

– Tăng, giảm hàng tồn kho |

10 |

Số dư nợ cuối kỳ trừ (-) số dư nợ đầu kỳ của các TK 151, 152, 154, 155, 156, 157, 158. Lưu ý : · Được cộng (+) nếu tổng các số dư cuối kỳ nhỏ hơn tổng các số dư đầu kỳ; · Được trừ (-) nếu tổng các số dư cuối kỳ lớn hơn tổng các số dư đầu kỳ. |

|

– Tăng, giảm các khoản phải trả (Không kể lãi vay phải trả, thuế thu nhập doanh nghiệp phải nộp) |

11 |

Số dư nợ cuối kỳ trừ (-) số dư nợ đầu kỳ của các TK 331, 333, 334, 335, 336, 337, 338, 344, 131. Lưu ý : · Được cộng (+) nếu tổng các số dư cuối kỳ lớn hơn tổng số dư đầu kỳ; · Được trừ (-) nếu tổng các số dư cuối kỳ nhỏ hơn tổng các số dư đầu kỳ. |

|

– Tăng, giảm chi phí trả trước |

12 |

Số dư nợ cuối kỳ trừ (-) số dư nợ đầu kỳ của TK 242. Lưu ý : · Được cộng (+) nếu số dư cuối kỳ nhỏ hơn số dư đầu kỳ; · Được trừ (-)nếu số dư cuối kỳ lớn hơn số dư đầu kỳ. |

|

– Tăng, giảm chứng khoán kinh doanh |

13 |

Số dư nợ cuối kỳ trừ (-) số dư nợ đầu kỳ TK 121. Lưu ý : · Được cộng (+) nếu số dư cuối kỳ nhỏ hơn số dư đầu kỳ; · Được trừ (-) nếu số dư cuối kỳ lớn hơn số dư đầu kỳ. |

|

– Tiền lãi vay đã trả |

14 |

Chỉ tiêu này được lập căn cứ vào tổng số tiền lãi vay đã trả trong kỳ báo cáo, bao gồm tiền lãi vay phát sinh trong kỳ và trả ngay kỳ này, tiền lãi vay phải trả của các kỳ trước đã trả trong kỳ này, lãi tiền vay trả trước trong kỳ này. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 335, 635, 242 và các Tài khoản liên quan khác. |

|

– Thuế thu nhập doanh nghiệp đã nộp |

15 |

Số tiền thuế TNDN đã nộp trong kỳ báo cáo, bao gồm : · Số tiền thuế TNDN đã nộp của kỳ này; · Số tiền thuế TNDN còn nợ từ các kỳ trước đã nộp trong kỳ này; · Số tiền thuế TNDN nộp trước. Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 3334 / Có TK 111, 112 |

|

– Tiền thu khác từ hoạt động kinh doanh |

16 |

Số tiền thu khác phát sinh từ hoạt động kinh doanh ngoài các khoản đã nêu ở các Mã số từ 01 đến 14. Lấy từ sổ chi tiết các TK 111, 112. Đối ứng thường gặp : TK 711, 133, 141, 244 và sổ kế toán các tài khoản khác có liên quan trong kỳ báo cáo. |

|

– Tiền chi khác cho hoạt động kinh doanh |

17 |

Số tiền đã chi cho các khoản khác, ngoài các khoản tiền chi liên quan đến hoạt động sản xuất, kinh doanh trong kỳ báo cáo Lấy từ sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp : TK 811, 161, 244, 333, 338, 344, 352, 353, 356 và các Tài khoản liên quan khác. |

|

Lưu chuyển tiền thuần từ hoạt động kinh doanh |

20 |

Mã số 20 = Mã số 08 + Mã số 09 + Mã số 10 + Mã số 11 + Mã số 12 + Mã số 13 + Mã số 14 + Mã số 15 + Mã số 16 + Mã số 17 |

Phần 3: Một số lưu ý quan trọng khi lập báo cáo lưu chuyển tiền tệ

Mẹo nhận diện thuật ngữ kế toán trong khi lập Báo cáo lưu chuyển tiền tệ

+ Chỉ tiêu có cụm từ “Tiền thu …”: phản ánh số dương (+).

+ Chỉ tiêu có cụm từ “Tiền chi …”, “đã trả , “ đã nộp”: phản ánh số âm (-).

+ Chỉ tiêu “Khấu hao TSCĐ và BĐSĐT”, “Các khoản dự phòng”, “Lãi, lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ”: thực tế không chi.

+ Chỉ tiêu Tiền và tương đương tiền đầu kỳ (Mã số 60) phải bằng với Tiền và tương đương tiền cuối kỳ (Mã số 70) của kỳ trước đó.

Trình độ và yêu cầu đối với người lập Báo cáo lưu chuyển tiền tệ

Việc lập Báo cáo lưu chuyển tiền tệ sẽ do người phụ trách kế toán, kế toán tổng hợp hoặc kế toán trưởng đảm nhiệm. Để lập được Báo cáo lưu chuyển tiền tệ đúng chuẩn mực kế toán, ngoài việc phải có kiến thức chuyên môn vững, phải bám sát vào tình hình hoạt động kinh doanh của doanh nghiệp.

Yếu tố kinh nghiệm của người lập Báo cáo lưu chuyển tiền tệ giúp ban giám đốc công ty nắm được thực chất các luồng tiền của doanh nghiệp trong kỳ, từ đó góp phần hoạch định tài chính của doanh nghiệp.

Kiểm soát Báo cáo lưu chuyển tiền tệ bằng phần mềm kế toán

Việc lập Báo cáo tài chính nói chung và Báo cáo lưu chuyển tiền tệ nói riêng mất khá nhiều thời gian nếu kế toán còn làm thủ công hoặc sử dụng phần mềm Excel.

Hiện nay đa số phần mềm kế toán đều có chức năng lập Báo cáo tài chính trong đó Báo cáo lưu chuyển tiền tệ được phản ánh bằng cả 2 phương pháp trực tiếp hoặc gián tiếp.

Doanh nghiệp sử dụng phần mềm kế toán trong công tác tài chính kế toán sẽ có thuận lợi hơn trong việc thực hiện và kiểm soát Báo cáo lưu chuyển tệ.

Phần 4: Ý nghĩa của báo cáo lưu chuyển tiền tệ

+ Dòng tiền thể hiện sức khỏe của doanh nghiệp. Báo cáo lưu chuyển tiền tệ cung cấp nguồn gốc dòng tiền của một doanh nghiệp, dòng tiền là “có thực” và ít bị tác động bởi các nguyên tắc của hạch toán kế toán.

+ Báo cáo lưu chuyển tiền tệ mang ý nghĩa quan trọng đối với mỗi doanh nghiệp. Báo cáo lưu chuyển là một phần không thể thiếu của Báo Cáo Tài Chính. Thông qua Báo cáo lưu chuyển tiền tệ giúp Ban quản trị doanh nghiệp, nhà đầu tư, và các đối tượng liên quan đánh giá nguồn thu chi có đạt hiệu quả và đúng mục đích kinh doanh không.

+ Nhờ báo cáo lưu chuyển tiền tệ phản ánh mối quan hệ giữa dòng tiền thuần và lợi nhuận trong một khoản thời gian nhất định. Tại báo cáo cũng đưa ra lý do của sự chênh lệch giữa dòng tiền tệ vào (nguồn thu) và ra (nguồn chi) như thế nào giúp quản trị doanh nghiệp cân đối thu chi hiệu quả.

+ Ngoài ra, báo cáo lưu chuyển tiền tệ còn giúp nhà quản trị nhận định và đánh giá chính xác khả năng tạo ra tiền từ yếu tố nội hay ngoại sinh trong tương lai và cả khả năng trả nợ đúng hạn, nhu cầu vốn bổ sung của doanh nghiệp.

Đánh giá sức khỏe tài chính doanh nghiệp

Dòng tiền luân chuyển là mạch máu của doanh nghiệp, để biết được 1 doanh nghiệp có sức khỏe tốt hay không, thông qua Báo cáo lưu chuyển tiền tệ có thể phân tích các tình hình sau:

+ Phân tích biến động dòng tiền : với mục đích tìm ra khả năng, xu hướng cân đối dòng tiền cho nhu cầu của từng hoạt động sản xuất kinh doanh, cơ cấu dòng tiền của từng hoạt động. Từ đó giúp người phân tích nhận thức được dòng tiền dùng trong hoạt động sản xuất kinh doanh, trong thanh toán, trong hoàn trả lãi, trong hoàn trả vốn huy động.

+ Phân tích xu hướng dòng tiền : khi đánh giá một dự án đầu tư thì một trong những chìa khóa quan trọng nhất của tài chính là đánh giá được lượng tiền mặt thu về ở tương lai so với thời điểm hiện tại là bao nhiêu, khi đánh giá được rồi thì phải có những phương án gì để kiểm soát. Báo cáo lưu chuyển tiền tệ sử dụng tiền mặt làm phương tiện khách quan để có thể kiểm tra được tính chính xác hiệu quả số dư tiền mặt.

+ Phân tích cơ cấu dòng tiền thuần : hoạt động kinh doanh là hoạt động tạo ra doanh thu và thu nhập chủ yếu của doanh nghiệp nên để bảo đảm an ninh tài chính bền vững cho sự tồn tại và phát triển của doanh nghiệp, đòi hỏi hoạt động kinh doanh phải tạo ra dòng tiền “dương”; tức là số liền thu từ hoạt động kinh doanh phải lớn hơn số tiền chi hoạt động của doanh nghiệp sẽ tiến hành được liên tục, không bị gián đoạn, doanh nghiệp có đủ khả năng thanh toán, đáp ứng được các khoản chi tiêu, duy trì khả năng hoạt động, thực hiện đầu tư mới.

+ Phân tích khả năng tạo tiền : đánh giá về sự thay đổi trong tài sản thuần, cơ cấu tài chính, khả năng thanh toán và khả năng của doanh nghiệp trong việc tạo ra các luồng tiền trong quá trình hoạt động.

Từ kết quả phân tích, ban giám đốc công ty có kế hoạch và chiến lược phát triển phù hợp với năng lực tài chính.

Lập kế hoạch dựa trên Báo cáo lưu chuyển tiền tệ

Sự phát triển vững mạnh của một doanh nghiệp là phải có tầm nhìn lâu dài và một kế hoạch tài chính vững mạnh. Số liệu tài chính trên các báo cáo kế toán, báo cáo quản trị là rất cần thiết cho việc đánh giá kết quả doanh nghiệp đạt được.

Thông qua việc phân tích Báo cáo lưu chuyển tiền tệ trên cơ sở lý thuyết cho thấy tầm quan trọng của dòng tiền. Việc này chưa được các doanh nghiệp có quy mô nhỏ chú trọng lý do còn thiếu đội ngũ chuyên môn sâu đọc, hiểu và phân tích đúng thực tế.

Tiền – nguồn vốn quan trọng của doanh nghiệp phải được kiểm soát chặt gồm luồng tiền vào, luồng tiền ra của các hoạt động cho nên rất cần thiết có kế hoạch sử dụng nguồn tiền luôn đem lại lợi ích cho doanh nghiệp trong công tác tài chính như: dự kiến khoản thu của khách hàng, số nợ phải trả cho nhà cung cấp, vay thêm vốn để mở rộng kinh doanh.

Phần 5: Mẫu báo cáo lưu chuyển tiền tệ

Mẫu báo cáo lưu chuyển tiền tệ theo thông tư 200:

Phần 6: Câu hỏi thường gặp về báo cáo lưu chuyển tiền tệ

Bảng lưu chuyển tiền tệ là gì?

Bảng lưu chuyển tiền tệ thực chất chỉ là tên gọi khác của báo cáo lưu chuyển tiền tệ nên sẽ có khái niệm tương tự với báo cáo lưu chuyển tiền tệ. Thêm vào đó, cách lập bảng lưu chuyển tiền tệ cũng chính là cách lên báo cáo lưu chuyển tiền tệ mà bạn đã tổng hợp được qua bài viết.

Mẹo lập báo cáo lưu chuyển tiền tệ nhanh chóng nhất

Lập báo cáo lưu chuyển tiền tệ nói riêng hay lập báo cáo lưu chuyển tiền tệ nói chung là nghiệp vụ quan trọng của mỗi kế toán. Trong quá trình công tác, kế toán doanh nghiệp sẽ đúc kết được các mẹo lập báo cáo cho riêng mình. Ngoài ra, có một mẹo khá hay dành cho kế toán đó là lựa chọn phần mềm có tính năng tự động tổng hợp, trích xuất báo cáo để việc mà kế toán cần thực hiện chỉ là nhập liệu hàng ngày đảm bảo chính xác.

Hiện nay trên thị trường có nhiều phần mềm, trong đó có Phần mềm Kế toán TOPSOFT.VN – giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Với nghiệp vụ lập báo cáo tài chính, phần mềm hiện nay tự động hóa việc lập báo cáo – tự động tổng hợp số liệu lên báo cáo thuế, báo cáo tài chính và các sổ sách giúp doanh nghiệp nộp báo cáo kịp thời, chính xác. Hơn nữa, phần mềm có đầy đủ báo cáo quản trị – hàng trăm báo cáo quản trị theo mẫu hoặc tự thiết kế chỉnh sửa, đáp ứng nhu cầu của doanh nghiệp thuộc mọi ngành nghề. Ngoài ra, Phần mềm Kế toán TOPSOFT.VN còn có nhiều tính năng như:

+ Nhập số liệu trực tiếp từ bảng Excel theo mẫu thiết kế sẵn… tiết kiệm tối đa thời gian nhập liệu.

+ Đầy đủ các phần hành công nợ, tiền lương, nghiệp vụ kho…Tự động tổng hợp báo cáo thuế, báo cáo tài chính, tự động đối chiếu phát hiện sai sót.

+ Kết nối: Tổng cục thuế, Hệ thống quản trị nhân sự, bán hàng, Ngân hàng, Hóa đơn điện tử, Chữ ký số, Phần mềm bán hàng… tạo thành hệ sinh thái xử lý dữ liệu nhanh, tiện lợi.

+ Truy cập làm việc mọi lúc mọi nơi qua Internet, giải quyết bài toán làm việc tại nhà hay lúc đi công tác xa...

Quý doanh nghiệp, hộ kinh doanh quan tâm nhận ưu đãi & dùng thử MIỄN PHÍ đầy đủ tính năng hóa đơn điện tử trên phần mềm Kế toán Topsoft, vui lòng liên hệ Hotline: 091 234 7410 hoặc Email liên hệ : hieucmtopsoft@gmail.com

.png)

.jpg)